Was ist eine Stop Loss Order (Verlustbegrenzungsorder)?

Jede Trading-Strategie enthält eine Reihe von Regeln, die genau bestimmen, wann man in eine Position einsteigt oder aussteigt. Allerdings ist das manuelle Eröffnen sowie Schließen von Trades keine Garantie für den Erfolg beim Trading. Ein Thema, das bei Trader-Anfängern immer wieder angesprochen wird, ist das Geld- und Risikomanagement.

Verluste durch einen Stop-Loss begrenzen

Geldmanagement ist ein so häufig diskutiertes Thema, dass es den Zuhörern von Seminaren und Anlagetrainings aller Art manchmal zu den Ohren herauskommt. Die Wahrheit ist jedoch, dass die richtige Kapital-Verwaltung der Schlüssel zum langfristigen Erfolg beim Trading ist.

Die Aufgabe eines Traders besteht darin, zu entscheiden, wie viel der verfügbaren Mittel für einen Handel einsetzen und welcher Prozentsatz des Kapitals in einer einzelnen Transaktion riskiert werden können.

Eine Stop-Loss-Order wird verwendet, um sich gegen das Risiko eines erhöhten Verlustes zu schützen.

Was ist eigentlich eine Stop-Loss-Order?

Nun, ein Stop Loss (SL) ist eine Order mit einem Ausführungs-Limit, die auch als Defensiv-Order oder Verlustbegrenzungs-Order bezeichnet wird. Dies ist darauf zurückzuführen, dass der ursprüngliche Zweck dieser Order darin besteht, das anwachsen eines Verlusts zu verhindern. Zu diesem Zweck legt der Händler, nachdem er den maximalen zu erleidenden Verlust bestimmt hat, ein Niveau fest, dessen Überschreitung zu einem größeren Verlust als erlaubt führen würde.

Wie berechnet man den richtigen Stop-Loss Bereich?

Betrachten wir ein Beispiel: Der Trader hat beschlossen, den Verlustbetrag von maximal 100 Euro zu riskieren. Wenn der Händler eine Order auf das Währungspaar EUR/USD mit einem Äquivalent von 100.000 Einheiten (d.h. 1 Lot) eröffnete, würde ein Verlust von 11 Pips zu einem Verlust von 110 EUR statt des erwarteten Verlusts von 100 EUR führen. Daher sollte die defensive Stop-Loss-Order 10 Pips vom Eröffnungskurs entfernt sein.

Wenn man beschließt, doppelt so viel Risiko einzugehen, müsste der Abstand zum Stop-Loss halbiert werden. Wenn er hingegen beschließen würde, dass 100 Pips ein sicherer Abstand ist, müsste er sein Engagement auf nur 5 Lots reduzieren. Beachten muss man, dass die Größe des Stop-Loss von der notierten Währung auf dem Devisenmarkt abhängig ist.

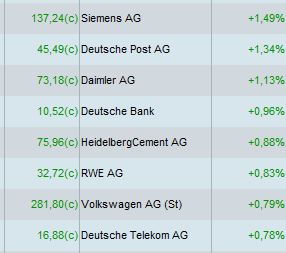

Wenn ein Händler beschließt, einen Stop-Loss mit den gleichen Parametern auf das Devisenpaar EUR/USD zu setzen, dann würden 50 Pips einen Verlust von 500 $ bedeuten. Wenn man eine Handelsstrategie auf einem CFD oder Futures-Wert außerhalb des Währungsmarktes ausführt, sollte man sich immer vergewissern, in welcher Währung der zugrunde liegende Wert (Basiswert) notiert ist. Diese Informationen finden Sie auf der Handelsplattform des Brokers oder auf den Informationsseiten des Brokers.

Wie hilft der Einsatz einer Stop-Order?

Mit einer defensiven Order können Sie festlegen, an welchem Punkt ein Trade automatisch geschlossen wird. Erfahrenere Marktteilnehmer mögen sich fragen: "Warum brauche ich eine Absicherungs-Order?". Schließlich sollte der Trade geschlossen werden, wenn der Händler eindeutig feststellt, dass die beobachteten Marktbedingungen auf dem Chart eine dauerhafte Änderung des Trends bestätigen. Damit diese Situation eintreten kann, muss man dem Markt volle Aufmerksamkeit schenken. Im Falle der Kombination von Online-Trading und das Nachgehen einer Arbeit bzw. Beruf, ist das nicht so einfach durchführbar.

Die Tatsache, jeden einzelnen Tick auf dem Kurschart vom dem Moment der Positionseröffnung bis zur Schließung zu beobachten, kann zu einer extremen mentalen Erschöpfung des Traders und seinen Nerven führen. Ein zusätzlicher Faktor, der die Verwendung einer Absicherungsorder unterstützt, sind plötzlich, starke Marktbewegungen, bei denen der Trader seine Position nur mit großen Verlusten schließen kann. Diese Bewegungen treten oft unmittelbar nach der Veröffentlichung wichtiger Wirtschaftsdaten auf.

Eine feste Absicherungsorder oder immer anpassen?

Es gibt diverse Möglichkeiten, eine Verlustbegrenzungsorder zu setzen. Im Falle einer manuellen Positionseröffnung wird sich der Händler früher oder später fragen, ob er den ursprünglich festgelegten Absicherungsorder verschieben soll.

Wie bei vielen Marktbewegungen gibt es zwei Möglichkeiten der Herangehensweise:

Stop-Loss Order nur einmal setzen

Unter der Bezeichnung fester Stop-Loss sollte man die unveränderliche Position einer Order verstehen und das über die gesamte Dauer des Trades. Es passt perfekt zu dem Spruch "einstellen und vergessen". (einstellen und vergessen). Der Vorteil dieser Stopp-Art ist die Tatsache, dass der Händler nach der Eingabe einer Stopp-Loss-Order und einer Target-Order (Kursziel), bei dem er einen Gewinn verbucht (Take Profit), keine weiteren Aktionen durchführen muss. Diese Art von Ansatz funktioniert gut bei Aufträgen, bei denen der Abstand vom Eröffnungskurs der Transaktion zur Take Profit-Order mindestens doppelt so groß ist wie zur Stop-Loss-Order.

Manuelle Anpassung der Stop-Loss Order

Beim zweiten Ansatz ist die Verfahrensweise zunächst sehr ähnlich wie bei einem festen Stop-Loss. Gleich zu Beginn legt ein Trader das maximale Verlustniveau fest, bei dem er beschließt, eine Position zu schließen, falls der Preis in die entgegengesetzte Richtung läuft. Der Unterschied besteht darin, dass der Händler die Position der SL-Order in Bezug auf den aktuellen Preis ständig anpasst.

Ein gutes Beispiel ist, wenn der Preis einer Long-Position neue Höchststände erreicht, die SL-Order unter die immer höheren lokalen Tiefststände verschoben wird. Auf diese Weise kann der Trader eine längeren Trend mitnehmen und gleichzeitig den erzielten Gewinn schützen. Dieser Ansatz funktioniert gut mit Strategien, die auf Ausbrüchen aus einem Konsolidierungsbereich basieren, die oft eine starke Bewegung in eine Richtung einleiten und gleichzeitig kleine Korrekturen verursachen.

Was ist ein Trailing Stop Loss? (dynamische Order)

Eine Möglichkeit, um das Problem zwischen der Auswahl verschiedener Stop-Loss-Orders zu lösen, kann ein Trailing Stopp Loss sein. Dies ist eine Art dynamischer Stop-loss, der nur verändert wird, wenn sich der Preis vom Einstiegskurs der Order in Richtung Gewinn (Target) um einen vorher festgelegten Wert bewegt.

In der Praxis bedeutet das, wenn der Händler eine Trailing-Stop-Order von 20 Pips setzt, dann wird der Stop-Loss-Wert jedes Mal aktualisiert, wenn sich der Kurs um mindestens 20 Pips in die vom Händler beabsichtigte Richtung bewegt.

Sollte sich der aktuelle Aktienkurs dem Limit der Verlustgrenze nähern, dann ändert der Trailing-Stop-Loss seinen Wert nicht, sondern bleibt an der gleichen Stelle. Dies ermöglicht dem Trader, eine größere Trendbewegung zu erwischen. Für einen Händler ist es vorteilhaft, eine SL-Order mit Indikatoren oder der Charttechnik zu kombinieren, die es ihm ermöglichen, Kurs-Niveaus an die Größe der gebildeten Kursbewegung anzupassen.

Macht eine Stop Loss Order Sinn ?

Die Stop-Loss-Order ist im modernen Handel nicht wegzudenken. Man kann die Bedeutung dieser Order-Art in Frage stellen, aber wenn keine Stop-Loss-Order genutzt wird, ist ein Händler nicht in der Lage, sein Trading vollständig zu kontrollieren. Er setzt sich dadurch unnötig dem Marktrisiko aus. Die Wahl der SL-Order hängt von der angewandten Handelsstrategie und den Markterwartungen ab.

Trader nutzen gerne eine Strategie, die einen Gewinn von mindestens dem Zwei- oder Dreifachen des riskierten Betrages entspricht. Während das Kurs-Level bestimmt wird, der Stop-Loss zum Break Even Point bewegt wird. Dieses Level zeigt den Kurs an, an dem die Transaktion abgeschlossen wurde.

Das Verschieben der SL-Order bedeutet, dass der Händler im ungünstigsten Moment bei der Transaktion "bei Null" herauskommt. Dadurch kann er einen plötzlichen Trendwechsel vermeiden, der dazu führen würde, dass der Trade mit einem Verlust geschlossen wird.

Weitere Ordertypen sind:

- Stop-Buy-Order

- Market-Order

- Limit-Order

- Trailing-Order