Macaulay-Duration: Die Zauberformel für risikobewusste Anleger

Was ist die Macaulay-Duration und warum ist sie wichtig für dein Risikomanagement?

Macaulay-Duration ist ein Begriff, der vielen Anlegern vielleicht nicht direkt geläufig ist. Doch gerade beim langfristigen Vermögensaufbau und der Anlage in Aktien oder ETFs spielt dieser Faktor eine entscheidende Rolle. Die Macaulay-Duration hilft dir dabei, das Risiko in deinem Portfolio besser einzuschätzen und zu managen. In diesem Blog-Post erklären wir dir, was die Macaulay-Duration genau ist, wie sie berechnet wird, bei welchen Anlageprodukten sie eine Rolle spielt und wie du sie für dein Risikomanagement nutzen kannst.

Die Macaulay-Duration: Ursprünge und Grundlagen

Die Macaulay-Duration wurde in den 1930er Jahren vom amerikanischen Wirtschaftswissenschaftler Frederick Macaulay entwickelt. Sie dient zur Analyse von festverzinslichen Wertpapieren und ist ein Maß für das Zinsänderungsrisiko einer Anleihe. In den letzten Jahren hat sie jedoch auch an Bedeutung für das Risikomanagement bei der Anlage in Aktien und ETFs gewonnen.

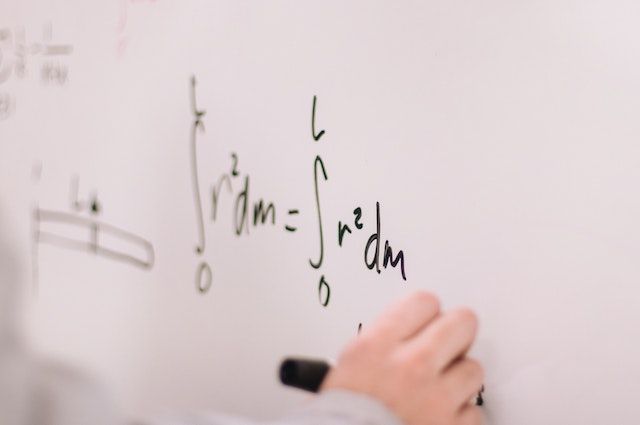

Dabei geht es konkret darum, wie stark die Schwankungen im Portfolio aufgrund von Zinsänderungen sein werden. Um die Macaulay-Duration zu berechnen, nutzt man im Wesentlichen Barwertformeln. Sie ermittelt die durchschnittliche Restlaufzeit aller zukünftigen Zahlungen eines Wertpapiers, gewichtet nach deren Barwertanteil.

Die Formel hierfür lautet:

Macaulay-Duration = (Σ t * C_t / (1 + r)^t + T * M / (1 + r)^T) / V₀ Dabei steht "t" für die jeweilige Zahlungsperiode, "C_t" für die Zahlungen in dieser Periode, "r" für den Diskontierungszins, "T" für die Restlaufzeit des Wertpapiers, "M" für dessen Rückzahlungsbetrag und "V₀" für seinen aktuellen Marktwert.

Aktien & ETFs günstig traden bei Scalable Capital*

Welche Anlagen sind betroffen und wie kannst du die Macaulay-Duration nutzen?

Die Macaulay-Duration kann bei verschiedenen Finanzinstrumenten eine Rolle spielen, wie z.B. Anleihen, Zinsderivate und ETFs.

Insbesondere bei langlaufenden Anleihen und Anleihen-ETFs ist das Zinsänderungsrisiko ein wichtiger Aspekt für Anleger. Die Macaulay-Duration hilft dir dabei, das Risikoprofil deines Portfolios besser zu verstehen und anzupassen.

Eine hohe Duration deutet z.B. auf eine starke Abhängigkeit von Zinsänderungen im Laufe der Zeit hin, während eine niedrige Duration weniger zinssensitiv ist. Somit lässt sich durch die Beachtung der Macaulay-Duration das Risiko minimieren und die Anlageentscheidungen können optimiert werden.

Wichtige Fakten zur Macaulay-Duration

| Begriff | Erläuterung |

|---|---|

| Anleihen | Die Macaulay-Duration findet ihre klassische Anwendung bei Anleihen, um das Zinsänderungsrisiko eines Wertpapiers zu berechnen. |

| Aktien & ETFs | Auch bei Aktien und ETFs kann die Macaulay-Duration genutzt werden, um das Zinsrisiko zu managen und das Portfolio, entsprechend anzupassen. |

| Risikomanagement | Die Macaulay-Duration erlaubt es Anlegern, das Zinsrisiko besser einzuschätzen und dadurch ihr Portfolio vor (potenziellen) Verlusten zu schützen. |

| Risikoprofil | Anhand der Macaulay-Duration kannst du dein Anlageportfolio analysieren und das für dich passende Risikoprofil festlegen. |

Dauerhaft erfolgreiches Investieren mit Hilfe der Macaulay-Duration

Da die Macaulay-Duration die Sensitivität gegenüber Zinsänderungen misst, ist sie ein ideales Instrument, um das Risikoprofil deines Portfolios im Auge zu behalten und zu verändern. So kannst du das Risiko optimieren und dein Portfolio dauerhaft erfolgreich ausbalancieren. Insbesondere für risikobewusste Anleger ist dies eine wichtige Vorgehensweise.

Du solltest jedoch wissen, dass die Macaulay-Duration nicht das einzige Element im Risikomanagement ist. Eine ausgewogene Anlagestrategie berücksichtigt auch Faktoren wie Marktvolatilität, Korrelationen zwischen verschiedenen Anlageklassen, Währungsrisiken und Wachstumschancen in verschiedenen Sektoren.

Die Relevanz der Macaulay-Duration in der Zukunft

In einer Welt mit historisch niedrigen Zinsen und einer steigenden Anzahl von Anlegern, die Aktien und ETFs für den langfristigen Vermögensaufbau nutzen, wird die Macaulay-Duration auch in Zukunft eine wichtige Rolle spielen. Durch die richtige Anwendung dieses Maßes kannst du dein Risikomanagement verbessern und mögliche Verluste rechtzeitig erkennen und minimieren. Zudem lässt sich damit gezielter auf mögliche Zinsänderungen reagieren.

In jedem Fall solltest du dich auch weiterhin über den neusten Trend und Entwicklungen am Finanzmarkt informieren und fortlaufend deine Anlagestrategie anpassen. Hierbei können dir auch professionelle Anbieter und Robo-Advisor zur Seite stehen, die auf Basis von Algorithmen und KI-gestützten Systemen für eine optimale Streuung und Risikomanagement sorgen. Zusammen mit der Macaulay-Duration stehen dir somit zahlreiche Möglichkeiten zur Verfügung, um dein Vermögen sinnvoll und sicher aufzubauen.

Persönliches Risikomanagement: Die Macaulay-Duration und darüber hinaus

Obwohl die Macaulay-Duration ein nützliches Instrument für das Risikomanagement ist, solltest du als Anleger immer daran denken, dass eine erfolgreiche Vermögensbildung auf einer breiteren Basis aufgebaut sein sollte. Nutze die Macaulay-Duration, um dein Portfolio im Kontext von Zinsänderungen zu bewerten, aber vernachlässige auch andere Aspekte des Risikomanagements nicht. Hier sind einige weitere Tipps für eine ausgewogene Anlagestrategie:

- Diversifikation: Verteile deine Investitionen auf verschiedene Anlageformen und -klassen, um möglichen Risiken besser entgegenzuwirken. Ein ausgewogener Mix aus Aktien, Anleihen, ETFs und anderen Fonds kann dabei helfen, das Risikoprofil zu optimieren.

- Weltweiter Anlagehorizont: Betrachte auch internationale Märkte und Unternehmen, um Chancen und Risiken besser abschätzen zu können und dein Portfolio global zu diversifizieren. Dafür eignen sich ETFs, die globale Indizes abbilden, wie beispielsweise der MSCI World (ISIN: IE00B4L5Y983).

- Branchen und Sektoren: Achte darauf, dein Portfolio über verschiedene Branchen und Sektoren zu verteilen, um sektorspezifische Risiken zu minimieren.

- Zeithorizont: Bedenke, dass jeder Anleger einen anderen Zeithorizont für seine Anlageziele hat. Langfristige Sparer sollten in der Regel eine höhere Risikotoleranz haben als kurzfristige Anleger. Überlege genau, welchen Anlagehorizont du verfolgst, und passe dein Portfolio entsprechend an.

- Regelmäßige Überprüfung: Überprüfe dein Portfolio regelmäßig, um auf Veränderungen in der Wirtschaft und deiner persönlichen Lebenssituation angemessen zu reagieren. Eine jährliche Überprüfung oder ein automatischer Rebalancing-Prozess durch einen Robo-Advisor kann hierbei hilfreich sein.

Die Macaulay-Duration kann dir also als sinnvolles Instrument dienen, um dein Risikomanagement zu optimieren. Dennoch sollte sie stets in Kombination mit einer ganzheitlichen Anlagestrategie eingesetzt werden, die alle relevanten Faktoren berücksichtigt. Nur so kannst du einen langfristigen Vermögensaufbau erreichen und gleichzeitig dein Anlagerisiko im Griff behalten. Dabei sind Hilfe und Unterstützung durch Fachleute, Robo-Advisor oder hochwertige Softwarelösungen immer eine Überlegung wert.

Aktien & ETFs günstig traden bei Scalable Capital*

Fazit:

Ein solides Verständnis der Macaulay-Duration und anderer Investmentkonzepte gewährleistet nicht nur eine bessere Entscheidungsfindung und erfolgreicher ausgeführte Anlagestrategien, sondern auch die Fähigkeit, mit unvorhergesehenen Herausforderungen und Risiken umzugehen. Denke daran, dass die Ausbildung und Weiterbildung zum erfolgreichen Investment beitragen und dich für den langfristigen Vermögensaufbau wappnen. Je besser du dich im Bereich Finanzen und Investment auskennst, desto größer ist die Chance, dass du von deinen Anlagen und deinem Risikomanagement langfristig profitieren wirst.