Das Cost-of-Carry-Modell und die Basis: Wie Du dieses Wissen für Deine Anlagestrategie nutzt

Um Dein Wissen rund um die Welt der Aktien und ETFs zu erweitern, ist es ratsam, sich mit verschiedenen Finanzkonzepten vertraut zu machen. Eines dieser Konzepte, das für Händler und Investoren gleichermaßen nützlich sein kann, ist das Cost-of-Carry-Modell und der damit verbundene Basiswert. In diesem Beitrag erfährst Du alles, was Du über Cost-of-Carry und Basis wissen musst, und wie Du diese Kenntnisse für Deine Anlagestrategie und den langfristigen Vermögensaufbau nutzen kannst.

Was ist Cost-of-Carry?

Cost-of-Carry (CoC) ist ein Finanzkonzept, das die Kosten berücksichtigt, die mit dem Halten einer Position in einem Basiswert für einen bestimmten Zeitraum verbunden sind. Diese Kosten umfassen unter anderem Finanzierungskosten, Zinsen, Lagerkosten und Dividendenzahlungen auf den Basiswert. Es kann sowohl auf Aktien, ETFs als auch auf andere Finanzinstrumente wie Futures und Optionen angewendet werden.

Was ist die Basis?

Die Basis ist die Differenz zwischen dem Preis eines Vermögenswerts (z. B. einer Aktie oder eines ETFs) und seinem Terminkurs. Der Terminkurs ist der zukünftige Preis, zu dem ein Vermögenswert an einem bestimmten Datum gehandelt wird. Je kleiner die Basis, desto kleiner ist der Unterschied zwischen dem aktuellen und zukünftigen Wert des Vermögenswerts. Dies kann als Maß für die Liquidität und das Risiko eines Finanzinstruments betrachtet werden.

Die Bedeutung von Cost-of-Carry und Basis für Anleger und Händler

- Anleger können die Cost-of-Carry-Daten nutzen, um die Kosten des Haltens einer Position über einen bestimmten Zeitraum besser einzuschätzen. Dies ist hilfreich, um eine realistische Renditeprognose aufzustellen und mögliche Dividendenzahlungen zu berücksichtigen. Die Kenntnisse über Cost-of-Carry und Basis können dabei helfen, eine gut diversifizierte und renditestarke Anlagestrategie zu entwickeln.

- Für Händler, insbesondere solche, die mit Terminkontrakten handeln, ist das Verständnis von Cost-of-Carry und Basis unerlässlich. Dies ermöglicht ihnen, besser abzuschätzen, welche Handelschancen sich in bestimmten Marktbedingungen ergeben, sowie die richtige Selektion der handelbaren Instrumente.

- Der Stand der Basis kann auch als Hinweis darauf dienen, ob der Markt insgesamt bullisch (steigende Kurse) oder bärisch (fallende Kurse) ist. Eine positive Basis deutet auf einen bullischen Markt hin, während eine negative Basis auf einen bärischen Markt hindeutet.

Wie Du dieses Wissen für Deine Anlagestrategie nutzen kannst

Um das Verständnis von Cost-of-Carry und Basis für Deine Anlagestrategie und den langfristigen Vermögensaufbau zu nutzen, ist es wichtig, die folgenden Schritte zu befolgen:

- Recherchiere und analysiere die Cost-of-Carry-Daten: Um die verschiedenen Kostenfaktoren, die mit dem Halten einer Position über einen bestimmten Zeitraum verbunden sind, besser einschätzen zu können, ist es wichtig, die Cost-of-Carry-Daten für verschiedene Finanzinstrumente zu recherchieren und zu analysieren. Dabei können Tools wie -Die Besten Aktien- und andere Finanzplattformen hilfreich sein.

- Entwickle eine auf Basiswerte basierende Anlagestrategie: Das Verständnis der Basis und deren Auswirkungen auf die Renditeerwartungen Deiner Anlagestrategie ist entscheidend. Indem Du die Basis, also die Differenz zwischen dem aktuellen und dem zukünftigen Kurs, berücksichtigst, kannst Du besser abschätzen, welche Finanzinstrumente in Deinem Portfolio über- oder unterbewertet sind und daraus eine informierte Anlageentscheidung treffen.

- Nutze das Cost-of-Carry-Modell und die Basis für die Diversifikation Deines Portfolios: Ein gut diversifiziertes Portfolio ist entscheidend für den langfristigen Vermögensaufbau. Mit Hilfe des Cost-of-Carry-Modells und der Basis kannst Du effektiv verschiedene Finanzinstrumente gegenüberstellen und gezielt in solche investieren, die einen ausgewogenen Mix aus Renditechancen und Risiken bieten.

Beispiel eines Cost-and-Carry-Trades

Die Cost-and-Carry-Strategie ist eine Arbitrage-Strategie, bei der ein Trader ein Finanzinstrument (wie eine Aktie oder eine Ware) kauft und gleichzeitig einen Terminkontrakt (Future) verkauft, um von Preisunterschieden zu profitieren.

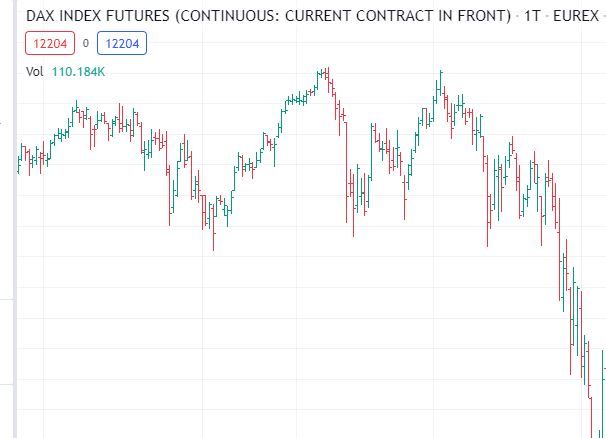

Nehmen wir zum Beispiel an, du kaufst einen DAX-Aktien Korb oder DAX-ETF für 10.000 Euro. Gleichzeitig verkaufst du einen DAX-Future, der in sechs Monaten abläuft und derzeit bei 10.100 Euro gehandelt wird. Der Unterschied von 100 Euro stellt den erwarteten Gewinn aus dieser Transaktion dar.

Während dieser sechs Monate trägst du die Kosten für das Halten der DAX-Aktie, einschließlich Finanzierungskosten (wie Zinsen für das geliehene Geld, um die Aktie zu kaufen) und etwaiger Dividenden, die an die Aktionäre ausgezahlt werden.

Am Ende der sechs Monate, wenn der Future abläuft, verkaufst du die DAX-Aktie und deckst deinen Short-Future-Position. Wenn die Preise sich so bewegt haben, wie erwartet, machst du einen Gewinn aus dem Unterschied zwischen dem Kaufpreis der Aktie und dem Verkaufspreis des Futures, abzüglich der Haltekosten (Cost-and-Carry).

Diese Strategie setzt voraus, dass die Märkte effizient sind und dass es keine Möglichkeit für freie Arbitrage gibt. Es besteht das Risiko, dass die Preise sich nicht wie erwartet bewegen, was zu Verlusten führen kann.

Nützliche Fakten und Statistiken

| Fakt | Beschreibung |

|---|---|

| Berechnung der Basis | Basis = Terminkurs - Kassakurs |

| Positive Basis | Terminkurs liegt über dem Kassakurs (bullischer Markt) |

| Negative Basis | Terminkurs liegt unter dem Kassakurs (bärischer Markt) |

| Cost-of-Carry-Beispiele | Finanzierungskosten, Zinsen, Lagerkosten, Dividenden |

Mehr tum Thema:

Cost-of-Carry und Basis im Zusammenhang mit Rohstoffen und Derivaten

Neben Aktien und ETFs kann das Verständnis von Cost-of-Carry und Basis auch für die Anlage in Rohstoffen und Derivaten wichtig sein. Rohstoffe wie Gold, Silber oder Öl werden häufig über Terminkontrakte gehandelt, bei denen der Terminkurs und der Kassakurs eine Rolle spielen, um mögliche Preisbewegungen abzuschätzen.

Beim Handel von Terminkontrakten ist es entscheidend, die Cost-of-Carry-Kosten genau zu betrachten, da sie sowohl die aktuellen Kassakurse als auch die zukünftigen Terminkurse beeinflussen können. Beispielsweise können Lagerkosten bei physisch gehaltenen Rohstoffen, wie Gold und Silber, die Gesamtkosten des Haltens dieses Vermögenswerts erhöhen. Ebenso können Zinsen und Finanzierungskosten bei gehebelten Derivaten, wie Optionen und CFDs, einen signifikanten Einfluss auf die Rentabilität einer Anlagestrategie haben.

Anleger, die in Rohstoffe oder Derivate investieren möchten, sollten sich daher auch mit Cost-of-Carry und Basis vertraut machen, um besser einschätzen zu können, welche Risiken und Chancen mit dieser Anlageklasse verbunden sind. Durch die Berücksichtigung von Cost-of-Carry und Basiswerten aus unterschiedlichen Anlageklassen kann das Portfolio zusätzlich diversifiziert werden, wodurch das Gesamtrisiko reduziert und die langfristige Rendite optimiert werden kann.

Aktien & ETFs günstig traden bei Scalable Capital*

Anwendung von Cost-of-Carry und Basis beim Risikomanagement

Eine weitere Anwendung von Cost-of-Carry und Basis liegt im Risikomanagement Deines Investmentportfolios. Indem Du die Cost-of-Carry-Kosten und Basiswerte aller Finanzinstrumente in Deinem Portfolio analysierst und überwachst, erhältst Du ein besseres Verständnis für das zugrundeliegende Risikoprofil Deiner Anlagestrategie und kannst frühzeitig gegenzusteuern, um mögliche Verluste zu minimieren.

Das regelmäßige Prüfen der Cost-of-Carry-Kosten und Basiswerte kann auch dabei helfen, Deine Anlagestrategie an sich verändernde Marktbedingungen anzupassen.

Marktveränderungen

Bei einer Anpassung des allgemeinen Zinsumfelds oder anderer makroökonomischer Veränderungen, die Einfluss auf Investitionen haben (z. B. Inflation oder Konjunkturschwankungen), können die Cost-of-Carry-Kosten einzelner Finanzinstrumente in Deinem Portfolio stark variieren. Eine kontinuierliche Analyse der Cost-of-Carry und Basiswerte ermöglicht es Dir, auf solche Veränderungen angemessen zu reagieren und Deine Investmentstrategie entsprechend anzupassen.

Diversifikation

Durch das gezielte Diversifizieren und taktische Anpassen Deiner Anlagestrategie unter Berücksichtigung von Cost-of-Carry und Basis kann nicht nur die Rendite optimiert werden, sondern auch das Risikomanagement verbessert werden. Dies ist insbesondere wichtig für Deinen langfristigen Vermögensaufbau und den Schutz Deines Kapitals vor unerwarteten Verlusten oder Marktvolatilität.

Es zeigt sich, dass das Verständnis von Cost-of-Carry und Basis ein wertvolles Tool für Anleger und Händler darstellt. Es hilft Dir, ein besser diversifiziertes und rentableres Portfolio aufzubauen, Deine Anlagestrategie an sich verändernde Marktbedingungen anzupassen und effektives Risikomanagement zu betreiben. Die systematische Analyse von Cost-of-Carry und Basis stellt somit eine Schlüsselkomponente für erfolgreiches Investieren und Vermögensaufbau und damit für Deinen Erfolg an der Börse dar.

Mögliche Herausforderungen im Umgang mit Cost-of-Carry und Basis

Trotz der Vorteile, die das Verständnis von Cost-of-Carry und Basis für Deine Anlagestrategie bieten kann, können auch einige Herausforderungen und Fallstricke auftreten, auf die Du achten solltest:

- Zugang zu verlässlichen Daten und Informationen: Um fundierte Entscheidungen auf Basis von Cost-of-Carry und Basis treffen zu können, benötigst Du einen Zugang zu verlässlichen und aktuellen Finanzmarktdaten. Die Qualität dieser Daten kann jedoch je nach Quelle variieren, weshalb es wichtig ist, mehrere Informationskanäle zu nutzen und die Daten kontinuierlich zu überprüfen. Online-Plattformen, wie etwa Robo-Advisor oder Software-Lösungen, können Dich dabei unterstützen.

- Marktveränderungen: Cost-of-Carry und Basiswerte können aufgrund verschiedener Faktoren schnell und unvorhersehbar ändern. Dazu zählen unter anderem Zinsänderungen, Dividendenzahlungen, volatile Rohstoffpreise oder politische Entscheidungen. Daher ist es wichtig, die Entwicklungen im Markt regelmäßig zu überwachen und Deine Anlagestrategie gegebenenfalls anzupassen, um

Fazit

Das Verständnis von Cost-of-Carry und Basis kann Deinem Depot und Neobroker enorm zugutekommen. Es ermöglicht Dir, besser abzuschätzen, welche Handelschancen sich für Deine Anlagestrategie ergeben und welche Finanzinstrumente einem Portfolio hinzugefügt werden sollten.

Wenn Du die Cost-of-Carry- und Basis-Daten in Deine langfristige Vermögensaufbaustrategie integrierst, kannst Du gezielt in Aktien und Dividenden-ETFs investieren, die Deinen Renditeerwartungen und Risikotoleranzen am besten entsprechen.

Das Abenteuer Börse kann hier starten:

Möchten Sie günstig in Aktien investieren? Dann eröffnen Sie jetzt ein Depot über uns! Bei uns können Sie von attraktiven Konditionen profitieren und günstige Aktienkäufe tätigen. Mit nur wenigen Klicks können Sie Ihr Depot eröffnen und direkt loslegen. Verpassen Sie nicht die Chance, Ihr Vermögen zu vermehren und eröffnen Sie jetzt ein Depot!